Análisis de Decisiones Riesgosas

Sitio en los E.E.U.U.

Probabilistic Modeling Process: Decision Analysis

USA Site

Este sitio muestra el proceso de análisis de alternativas para la toma de decisiones publicas y privadas, usando diferentes criterios de decisión, diferentes tipos de información e información de calidad variable. Describe los elementos usados en el análisis de las alternativas de decisión y elección, así como también las metas y objetivos que guían la toma de decisiones. Se presenta los principales aspectos relacionados a las preferencias de las alternativas en la toma de decisiones, criterios y modos de elección; asimismo, se presenta las herramientas de evaluación de riesgo.

MENU

- Introducción y resumen

- Modelos Probabilísticos: De los Datos a un Conocimiento Decisivo

- Análisis de Decisión: Tomando Decisiones Justificables y Defendibles

- Elementos de los Modelos de Análisis de Decisión

- Toma de Decisiones bajo Incertidumbre Pura: Los materiales se encuentran presentados en el contexto de selección de portafolios financieros.

- Limitaciones de la Toma de Decisiones bajo Incertidumbre Pura

- Manejar la Incertidumbre

- Toma de Decisiones bajo Riesgo: Presentaciones en el contexto de selección de portafolios financieros

- Tomando una Mejor Decisión mediante la Obtención de Información Confiable. Las aplicaciones estan dibujadas del mercadeo de un Nuevo Producto.

- Arbol de Decisión y Diagrama de Influencia

- Porque Gerentes Buscan los Consejos de las Firmas Consultoras

- Revisar sus Expectativas y su Riesgo Asociado

- Determinación de la Utilidad de los Tomadores de Decisión

- Representación y Aplicaciones de la Función de Utilidad

- Una Clasificación A de Actitudes Relativas de los Tomadores de Decisiones con Respecto al Riesgo y su Impacto

- El Descubrimiento y la Gerencia de las Pérdidas

- Riesgo: La Palabra de las Cinco Letras

- Prioridad de los Factores de Decisión y Análisis de Estabilidad

- JavaScript y Objetos de Aprendizaje E-labs

Sitios Adjuntos:

- Ciencia de la Administración Aplicada para Gerentes y Lideres Gerenciales,

Sitio Espejo para España, Sitio Espejo para América Latina. - Razonamiento Estadístico para la Toma de Decisiones Gerenciales,

Sitio Espejo para España, Sitio Espejo para América Latina. - Modelos Deterministas: Optimización lineal,

Sitio Espejo para España, Sitio Espejo para América Latina. - Optimización de Enteros y Modelos de Redes,

Sitio Espejo para España, Sitio Espejo para América Latina. - Introducción a la Teoría de Juegos,

Sitio Espejo para España, Sitio Espejo para América Latina. - Razonamiento Estadístico para la Toma de Decisiones Gerenciales,

Sitio Espejo para España, Sitio Espejo para América Latina. - Construcción de Regiones de Sensibilidad General de Programación Lineal,

Sitio Espejo para España, Sitio Espejo para América Latina. - Toma de Decisiones con Periodos de Tiempo Crítico en Economía y Finanzas,

Sitio Espejo para España, Sitio Espejo para América Latina. - Una Clasificación de JavaScript Estadíticos,

Sitio Espejo para España, Sitio Espejo para América Latina.

Para buscar el sitio, pruebe en Edición | Encontrar en la página [Ctrl + f]. Escribir una palabra o frase en el espacio del diálogo. Por ejemplo "riesgo" o "utilidad" Si el primer resultado de la palabra o la frase

no es el que vos buscaba, intenta con Encuentra Próximo.

Introducción y resumen

El análisis de decisión proporciona un soporte cuantitativo a los tomadores de decisiones en todas las áreas tales como ingenieros, analistas en las oficinas de planificación, agencias publicas, consultores en proyectos de gerencia, planificadores de procesos de producción, analistas financieros y de economía, expertos en diagnósticos de soportes medico y tecnológicos e infinidad de otras áreas.Aproximación Progresiva al Modelado: El modelado para la toma de decisiones envuelve a dos partes diferentes, una es el tomador de decisiones y la otra es el constructor del modelo, conocido como el analista.El analista debe asistir al tomador de decisiones en el proceso de decidir. Por lo tanto, el analista debe estar equipado con mas que un conjunto de métodos analíticos.

Los especialistas en la construcción de modelos se encuentran normalmente tentados a estudiar el problema, y luego aislarse a desarrollar un modelo matemático para ser utilizado por el gerente (es decir, el tomador de decisiones.) Desgraciadamente el gerente podría no entender el modelo, por lo tanto podría usarlo ciegamente o simplemente rechazarlo. El especialista podría sentir que el gerente es exageradamente ignorante y poco sofisticado para valorar el modelo, mientras que el gerente podría pensar que el analista vive en un mudo de fantasía de supuestos irreales y de lenguaje matemático irrelevante.

Dichos problemas de mal interpretación y de incomunicación pueden ser evitados si el gerente trabaja en conjunto con el especialista en el desarrollo de; primero un modelo simple que proporcione un análisis crudo pero entendible. Luego que el gerente le ha ganado confianza al modelo, detalles adicionales y una mayor sofisticación pueden ser agregados, quizás de una forma lenta y progresiva. Este proceso requiere la inversión de tiempo por parte del gerente e interés sincero por parte del analista para solucionar los problemas reales del gerente, en vez de tratar de crear y explicar modelos extremadamente sofisticados. Esta construcción progresiva de modelos es comúnmente referida como la aproximación de bootstrapping y es el factor más importante en la determinación de un modelo de decisión de implementación exitosa. Adicionalmente, el acercamiento de bootstrapping simplifica las dificultades del proceso de validación y verificación del modelo.

¿Que es un Sistema?: Los sistemas están formados por partes que son puestas en funcionamiento juntas de una forma particular para obtener un objetivo. La relación entre las partes determina lo que el sistema hace y como funciona en general. Por lo tanto, las relaciones en el sistema son normalmente mas importantes que cada parte individualmente. En general, los sistemas que son construidos como bloques de otros sistemas se llaman subsistemas.

La Dinámica de un Sistema: Un sistema que no cambia es un sistema estático (es decir, determinístico.) Muchos de los sistemas a los cuales pertenecemos son sistemas dinámicos, los cuales cambian a través del tiempo. Cuando nos referimos a que cambian a través del tiempo es de acuerdo al comportamiento del sistema. Cuando el desarrollo del sistema sigue un patrón típico decimos que el mismo tiene un patrón de comportamiento. El sistema será estático o dinámico dependiendo del horizonte temporal que se escoja y de las variables en las cuales se está concentrado. El horizonte temporal es el periodo de tiempo dentro del cual se estudia el sistema. Las variables son valores cambiables dentro del sistema.

En los modelos determinísticos, una buena decisión es juzgada de acuerdo a los resultados. Sin embargo, en los modelos probabilísticos, el gerente no esta preocupado solamente por los resultados, sino que también con la cantidad de riesgo que cada decisión acarrea.

Como un ejemplo de la diferencia entre los modelos probabilísticos versus determinísticos, considere el pasado y el futuro: Nada que hagamos ahora puede cambiar el pasado, pero cualquier cosa que hacemos influencia y cambia el futuro, a pesar de que el futuro tiene un elemento de incertidumbre. Los gerentes se encuentran mucho mas cautivados por darle forma al futuro que por la historia pasada.

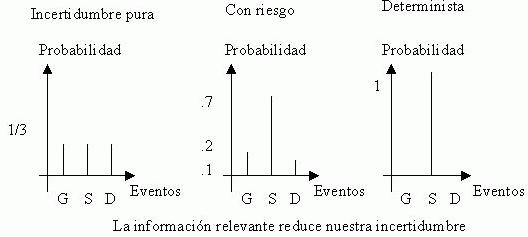

El concepto de probabilidad ocupa un lugar importante en el proceso de toma de decisiones, ya sea que el problema es enfrentado en una compañía, en el gobierno, en las ciencias sociales, o simplemente en nuestra vida diaria. En muy pocas situaciones de toma de decisiones existe información perfectamente disponible – todos los hechos necesarios.- La mayoría de las decisiones son hechas de cara a la incertidumbre. La probabilidad entra en el proceso representando el; rol de sustituto de la certeza – un sustituto para el conocimiento completo.

Los modelos probabilísticos están ampliamente basados en aplicaciones estadísticas para la evaluación de eventos incontrolables (o factores), así como también la evaluación del riesgo de sus decisiones. La idea original de la estadística fue la recolección de información sobre y para el Estado. La palabra estadística no se deriva de ninguna raíz griega o latina, sino de la palabra italiana state. La probabilidad tiene una historia mucho mas larga. LaProbabilidad se deriva del verbo probar lo que significa "averiguar" lo que no es tan fácil de obtener o entender. La palabra "prueba" tiene el mismo origen el cual proporciona los detalles necesarios para entender lo que se requiere que sea cierto.

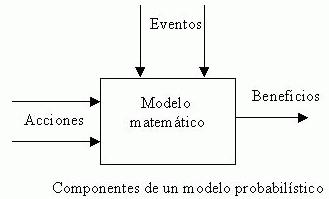

Los modelos probabilísticos son vistos de manera similar que a un juego; las acciones están basadas en los resultados esperados. El centro de interés se mueve desde un modelo determinístico a uno probabilístico usando técnicas estadísticas subjetivas para estimación, prueba y predicción. En los modelos probabilísticos, el riesgo significa incertidumbre para la cual la distribución de probabilidad es conocida. Por lo tanto, la evaluación de riesgo significa un estudio para determinar los resultados de las decisiones junto a sus probabilidades.

Los tomadores de decisiones generalmente se enfrentan a severa escasez de información. La evaluación de riesgo cuantifica la brecha de información entre lo que es conocido y lo que necesita saber para tomar una decisión óptima. Los modelos probabilístico son utilizados para protegerse de la incertidumbre adversa, y de la explotación de la propia incertidumbre.

La Dificultad en la Evaluación de la Probabilidad se obtiene de la información, la cual es escasa, vaga, inconsistente, o incompleta. Una afirmación tal y como que "la probabilidad de una baja de electricidad se encuentra entre 0,3 y 0,4" es mas natural y realista que su contraparte “exacta” de que "la probabilidad de una baja de electricidad es 0,36342."

Es una tarea desafiante comparar varios cursos de acción y finalmente seleccionar la acción que se va a realizar. En determinados casos, esta tarea puede resultar excesivamente desafiante. Las dificultades de la toma de decisiones están representadas por la complejidad de las alternativas de decisión. La capacidad que tiene un decisor de procesar información limitada es un factor de exigencia ya cuando se consideran las implicancias de un solo curso de acción, pero en muchas decisiones se deben visualizar y comparar las implicancias de varios cursos de acción. Además, hay factores desconocidos que se inmiscuyen en la situación problemática; rara vez se conoce con certeza el resultado. La mayoría de las veces, el resultado depende de las reacciones de otras personas que quizás ni siquiera saben qué van a hacer. No es de sorprender entonces que a veces los decidores pospongan la elección lo más posible y que luego decidan sin intentar considerar todas las implicancias de su decisión.

La toma de una decisión, fundamentalmente, tiene que ver con combinar información sobre probabilidades con información sobre deseos e intereses. ¿Cuántas ganas tienes de conocer a esa mujer? ¿Cuán importante es la salida? ¿Cuánto vale ese premio?

Abordar las decisiones como si fueran apuestas es la base de la teoría de la decisión. Significa que tenemos que compensar el valor de un cierto resultado contra su probabilidad.

Para operar según los cánones de la teoría de la decisión debemos hacer cálculos del valor de un cierto resultado y sus probabilidades, y a partir de allí de las consecuencias de nuestras elecciones.

El origen de la teoría de la decisión para la toma de decisiones se deriva de la economía, en el área de la función de la utilidad del pago. Propone que las decisiones deben tomarse calculando la utilidad y la probabilidad de rangos de opciones, y establece estrategias para una buena toma de decisiones:

Este sitio web muestra el proceso de análisis de alternativas para la toma de decisiones publicas y privadas, usando diferentes criterios de decisión, diferentes tipos de información e información de calidad variable. Describe los elementos usados en el análisis de las alternativas de decisión y elección, así como también las metas y objetivos que guían la toma de decisiones. Se presenta los principales aspectos relacionados a las preferencias de las alternativas en la toma de decisiones, criterios y modos de elección; asimismo, se presenta las herramientas de evaluación de riesgo. En la sección siguiente examinaremos aspectos claves relacionados con las preferencias que puede tener un decisor en relación con las alternativas, los criterios de elección y las modalidades de elección.

Los objetivos son importantes, tanto para identificar los problemas como para evaluar las soluciones alternativas. En la evaluación de alternativas, los objetivos del decisor deben expresarse como criterios que reflejen los atributos de las alternativas relevantes para la elección.

El estudio sistemático de la toma de decisiones proporciona el marco para escoger cursos de acción en situaciones complejas, inciertas o dominadas por conflictos. La elección entre acciones posibles y la predicción de resultados esperados resultan del análisis lógico que se haga de la situación de decisión.

Un Inconveniente Posible en la Aproximación del Análisis de Decisión: Usted ya podría haber notado que el criterio anterior siempre resulta en la selección de un solo curso de acción. Sin embargo, en muchos problemas de decisión, el tomador de decisiones desearía la combinación de algunas acciones. Por ejemplo, en un problema de inversión, el inversionista desearía distribuir los activos entre una mezcla de opciones de forma tal de optimizar los retornos de portafolio. Visite la pagina web de Teoría de Juegos con Aplicaciones el cual está diseñado para una estrategia óptima mixta.

Modelos Probabilísticos: De los Datos a un Conocimiento Decisivo

El conocimiento es lo que sabemos. La información es la comunicación de conocimientos. En cada intercambio de conocimientos, hay un remitente y un receptor. El remitente hace común lo que es privado, hace la información, la comunicación. La información se puede clasificar como formas explícitas y tácitas. La información explícita se puede explicar de forma estructurada, mientras que la información tácita es inconsistente e imprecisa de explicar.

Los datos son conocidos como información cruda y no como conocimientos en sí. La secuencia que va desde los datos hasta el conocimiento es (observe el siguiente cuadro): de los Datos (Data) a la Información (Information), de la Información (Information) a los Hechos (Facts), y finalmente, de los Hechos (Facts) al Conocimiento (Knowledge) . Los datos se convierten en información, cuando se hacen relevantes para la toma de decisión a un problema. La información se convierte en hecho, cuando es respaldada por los datos. Los hechos son lo que los datos revelan. Sin embargo el conocimiento instrumental es expresado junto con un cierto grado estadístico de confianza (gl).

Los hechos se convierten en conocimiento, cuando son utilizados en la complementación exitosa de un proceso de decisión. Una vez que se tenga una cantidad masiva de hechos integrados como conocimiento, entonces su mente será sobrehumana en el mismo sentido en que, con la escritura, la humanidad es sobrehumana comparada a la humanidad antes de escribir. La figura siguiente ilustra el proceso de razonamiento estadístico basado en datos para construir los modelos estadísticos para la toma de decisión bajo incertidumbre.

de donde:

Level of Exactness of Statistical Model = Nivel de Exactitud del Modelo Estadístico.

Level of improvements on decisión making = Nivel de Mejoramiento en la Toma de Decisiones

La figura anterior representa el hecho que a medida que la exactitud de un modelo estadístico aumenta, el nivel de mejoramiento en la toma de decisión aumenta. Esta es la razón del porqué necesitamos la estadística de negocio. La estadística se creo por la necesidad de poner conocimiento en una base sistemática de la evidencia. Esto requirió un estudio de las leyes de la probabilidad, del desarrollo de las propiedades de medición, relación de datos.

La inferencia estadística intenta determinar si alguna significancia estadística puede ser adjunta luego que se permita una variación aleatoria como fuente de error. Una inteligente y crítica inferencia no puede ser hecha por aquellos que no entiendan el propósito, las condiciones, y la aplicabilidad de las de diversas técnicas para juzgar el significado.

Considerando el ambiente de la incertidumbre, la posibilidad de que “las buenas decisiones” sean tomadas incrementa con la disponibilidad “de la buena información”. El chance de la disponibilidad de “la buena información” incrementa con el nivel de estructuración del proceso de Dirección de Conocimiento. La figura anterior también ilustra el hecho que mientras la exactitud de un modelo estadístico aumenta, el nivel de mejora en la toma de decisiones aumenta.

El conocimiento es mas que simplemente saber algo técnico. El conocimiento necesita la sabiduría. La sabiduría es el poder de poner nuestro tiempo y nuestro conocimiento en el uso apropiado. La sabiduría viene con edad y experiencia. La sabiduría es la aplicación exacta del conocimiento exacto. La sabiduría es sobre saber como algo técnico puede ser mejor utilizado para cubrir las necesidades de los encargados de tomar decisiones. La sabiduría, por ejemplo, crea el software estadístico que es útil, más bien que técnicamente brillante. Por ejemplo, desde que la Web entró en el conocimiento popular, los observadores han notado que esto pone la información en nuestras manos, pero guardar la sabiduría fuera de nuestro alcance. HR>